Hoeveel heb ik nodig voor mijn pensioen?

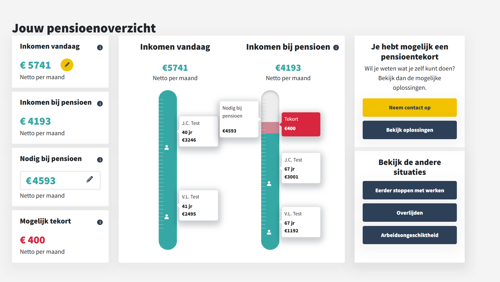

Veel mensen vragen zich dit af. Het antwoord lijkt ingewikkeld maar met een paar simpele regels krijg je snel een idee hoeveel je nodig hebt voor je pensioen. Daarnaast kan je onze Pensioenscan gebruiken om een helder inzicht te krijgen in wat je straks nodig hebt om comfortabel met pensioen te gaan.

Doe de Evi Pensioenscan

![Onze klanten geven ons gemiddeld een [rating]](/assets/img/klantenvertellen.png)